La Guida alla spesa mondiale di IDC per software e servizi cloud pubblici mostra gli acquisti di cloud pubblico per 28 settori e cinque dimensioni aziendali in otto regioni e 47 paesi.

Tag: IDC

Per IDC nel 2028 il 70% della spesa in server e storage proverrà dai Cloud Provider: uno scenario molto rischioso per utenti e produttori hardware, sottolinea The Next Platform

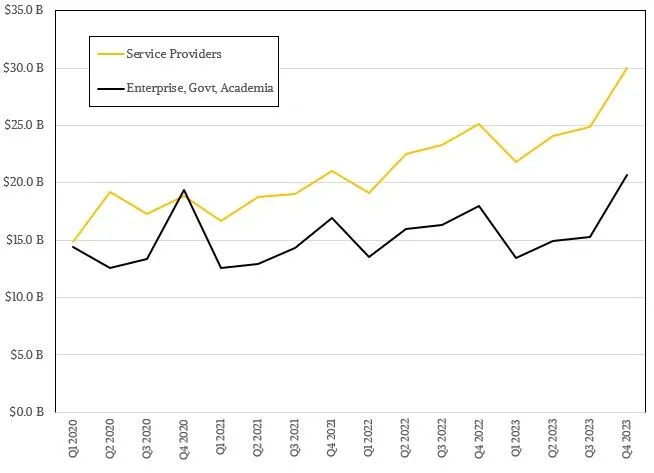

Proprio mentre la pandemia di coronavirus si è scatenata nel primo trimestre del 2020, secondo i dati dell’IDC che abbiamo monitorato con attenzione fin dalla loro prima pubblicazione nel 2021 nel suo Worldwide Quarterly Enterprise Infrastructure Tracker, i service provider intendendo gli iperscalers, i costruttori di cloud e altri service provider che costruiscono infrastrutture per data center e vendono capacità su di essa come gruppo hanno superato il 50 percento delle entrate combinate di server e storage WW.

Avevano rappresentato più della metà delle spedizioni di unità diversi anni prima, secondo stime.

Se i prognostici dell’IDC sono corretti, quattro anni da ora, quando il 2028 sta per concludersi, i service provider come gruppo costituiranno più di due terzi delle entrate di server e storage per quell’anno.

La previsione più recente per il 2028, infatti, mostra che i service provider, che hanno acquistato 94,5 miliardi di dollari di attrezzature di server e storage nel 2023 (in aumento del 5,6 percento e dando agli SP una quota del 56,4 percento) vedranno le loro spese salire a 188,5 miliardi di dollari entro il 2028, conferendo a questo prestigioso gruppo una quota del 69,7 percento dei soldi spesi su questa attrezzatura.

Le imprese, i governi e le istituzioni accademiche hanno rappresentato 73,1 miliardi di dollari di acquisizioni di server e storage l’anno scorso, in aumento del 11,6 percento anno su anno e dando loro una quota del 43,6 percento delle spese. Ma entro il 2028, con un tasso di crescita annuo composto che è 6,4 volte più piccolo al 2,3 percento, questa quota EG&A Expenses for General and Administrative. scenderà al 30,3 percento delle spese e raggiungerà solo 82 miliardi di dollari entro il 2028.

Questo è più simile a dozzine di acquirenti di server in quella fetta maggioritaria, ma è molto più vicino a cinque acquirenti di server di quanto vorremmo.

E ci chiediamo come faranno a crescere e a rimanere finanziariamente sani i restanti OEM (Original Equipment Manufacturer, parti prodotte da una societa’ usate in un’altra) di server che servono la classe di EG&A in alcuni casi, diventare finanziariamente sani in primo luogo.

Ecco come appaiono le vendite di server e storage ai SP (Service Providers) rispetto alle EG&A negli ultimi quattro anni, che è l’unica data che abbiamo disponibile dall’IDC per queste due distinzioni:

Il divario tra le due classi di acquirenti di server e storage non sembra così grande, vero? Ma si è ampliato, in media, negli ultimi due decenni e mezzo, e ci sembra che i server AI che eseguono grandi modelli di linguaggio stiano per ribaltare l’equilibrio a partire dal 2024.

IDC non ha spiegato la differenza massiccia nei tassi di crescita nel suo rapporto pubblico, ma pensiamo che questo sia il differenziatore. E potrebbe anche accadere che gli LLM siano le killer app per i cloud, costringendo le imprese, i governi e le istituzioni accademiche a farlo sul cloud anziché lottare per il budget e gli acceleratori per i propri data center.

La crescita per SP e sEG&A è altalenante. Nessuno dei due è particolarmente lineare su base trimestrale. Ma ci sarà un divario più ampio che si aprirà se l’IDC avrà ragione.

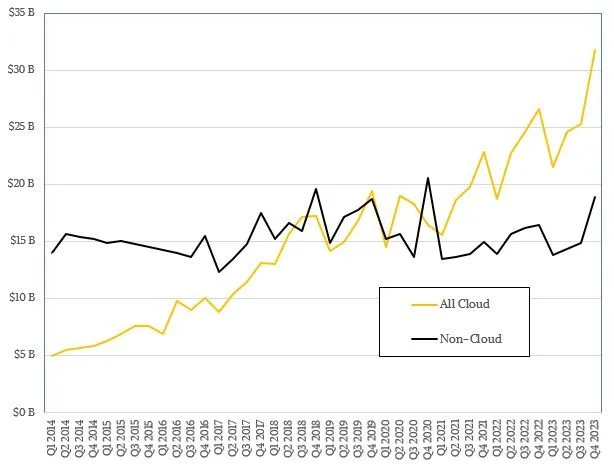

Questi dati sono presentati dall’IDC come un modo per spiegare le vendite di macchinari per l’infrastruttura cloud, distinta dalle macchine bare metal che eseguono database relazionali e suite di applicazioni back office come ERP, SCM, CRM e altre.

(Queste sono abbreviazioni per pianificazione delle risorse aziendali, gestione della catena di approvvigionamento e gestione delle relazioni con i clienti, e sono le principali attività che svolgono la maggior parte delle imprese, che includono cose noiose come conti da pagare e ricevere e stipendi. Noi pensiamo che la gestione dello stipendio sia molto eccitante, personalmente. . . .)

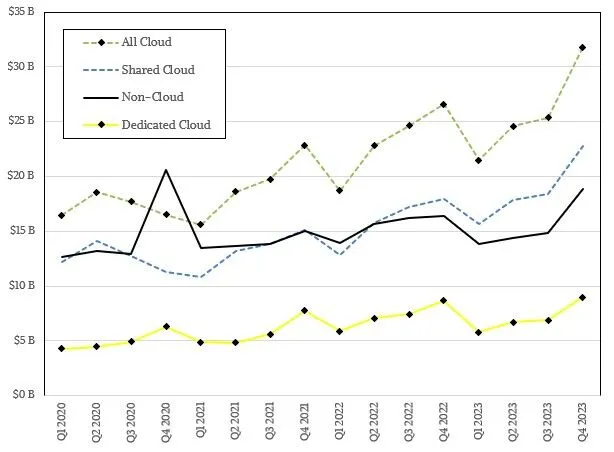

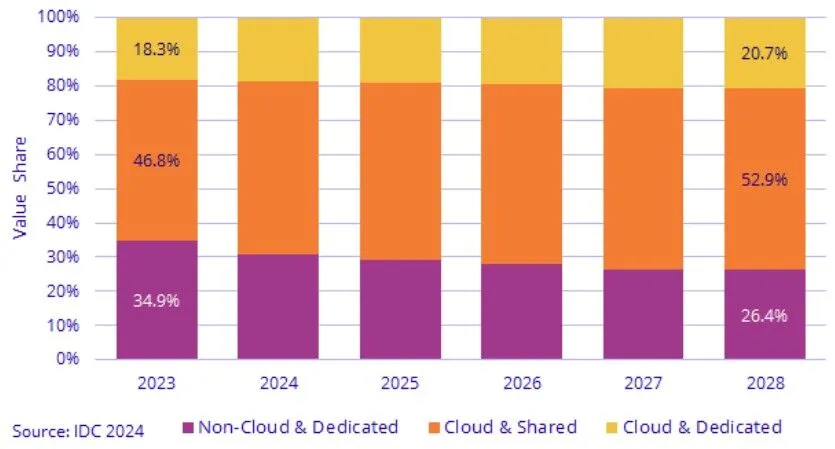

Ecco come è apparsa quella spesa per gli ultimi anni per il cloud condiviso, il cloud dedicato e gli utilizzi non cloud:

L’infrastruttura cloud condivisa è esattamente ciò che sembra: macchine vendute in modo che possano essere virtualizzate e vendute con più aziende contemporaneamente che affittano tempo su di esse. Il cloud dedicato significa che le macchine vengono vendute per essere utilizzate come macchine host nel senso più tradizionale dell’outsourcing – una scatola, un cliente – così come l’infrastruttura periferica venduta sotto un modello di prezzo cloud per le aziende da eseguire nel proprio data center o in una struttura di co-location da loro scelta. Non-cloud sono quelle noiose attività di back office che mantengono effettivamente in movimento l’economia globale.

In passato, IDC suddivideva il mercato del cloud dedicato in cloud dedicato e cloud dedicato in loco, e siamo abbastanza sicuri che lo faccia ancora, ma non lo sta più facendo nei dati che rilascia al pubblico.

Ecco una tabella mostro che riporta tutto ciò che sappiamo dell’IDC che copre il 2022 e il 2023, include anche la previsione per il 2024 e quella lontana fino al 2028:

Per coloro che preferiscono un’analisi visiva, ecco un grafico del buying di server e storage cloud rispetto a non cloud dal 2014, che fa parte di un set di dati più vecchio e più ampio che abbiamo monitorato, prima che venissero suddivisi i diversi tipi di spesa cloud e prima che iniziassero a dare il breakout SP e EG&A. Date un’occhiata:

Ecco la suddivisione delle diverse tipologie di spesa cloud rispetto a non cloud:

E per completare il set, ecco un grafico a barre sovrapposte che mostra la suddivisione della spesa tra i tre tipi di casi d’uso dei clienti – non cloud, cloud condiviso e cloud dedicato – tra il 2023 e il 2028:

Quasi due decenni fa, quando è iniziata la seconda ondata di utility computing – ricordate l’ascesa dei service provider di applicazioni e del grid computing a seguito della commercializzazione delle tecnologie Internet alla fine degli anni ’90? – era importante monitorare l’ascesa del modello di consumo del cloud computing. Ma alla fine, il cloud è solo un modello di consumo. Ciò di cui abbiamo parlato all’inizio di questa storia è un cambiamento nei consumatori stessi, e questo è forse più profondo a lungo termine.

In quel più lungo del lungo termine, le imprese potrebbero perdere le competenze necessarie per gestire la propria infrastruttura mentre diventano più dipendenti dai service provider.

In quel più lungo del lungo termine, potrebbero non esserci produttori di chip, di sistemi e di storage indipendenti, e l’IT potrebbe diventare molto più costoso a causa di questo.

Potrebbero non esserci affatto acquirenti di server e neanche produttori di server. Solo cloud iperscalabili (questo è un ibrido intenzionale) che vendono accesso alle applicazioni con AI costose integrate che nessuno può replicare facilmente in un data center proprio, tutto basato sull’hardware di loro progettazione e realizzazione.

Cosa succede se la Lobby degli Hyperscalere dei costruttori di cloud non è solo quello di costruire le proprie cose, ma di impedire alle aziende e ai partner OEM di costruire un’alternativa?

Questo è ciò che accade quando il settore EG&A revenues diventa troppo piccolo, e non pensare nemmeno per un secondo che questi giganti sempre affamati non lo sappiano.