È possibile che OpenAI valga 157 miliardi di dollari, ma questa valutazione richiede un po’ di ottimismo. Giganti tecnologici, società di venture capital e i soliti attori del mondo degli hedge fund e degli investimenti si sono riversati nella società fondata da Sam Altman, fornendo 6,6 miliardi di dollari di nuovi finanziamenti per l’azienda di intelligenza artificiale. Se si presume che questi investitori vogliano un ritorno proporzionato al rischio, ipotizzando un 20% annuo per un decennio, la valutazione di OpenAI dovrebbe crescere fino a 1 trilione di dollari. Ma questa cifra non sembra immediatamente realistica.

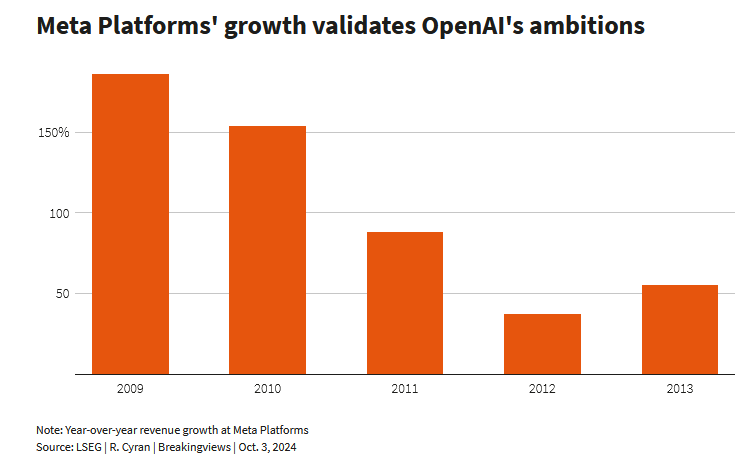

OpenAI prevede che il suo fatturato triplicherà il prossimo anno, arrivando a 11,6 miliardi di dollari, e Altman crede che potrebbe raggiungere i 100 miliardi entro il 2029, secondo il New York Times. Poche aziende riescono a crescere così rapidamente per così tanto tempo, ma nel mondo della tecnologia è possibile. Meta Platforms, ad esempio, nel 2009 cresceva a un ritmo simile a quello di OpenAI, e nei successivi quattro anni il suo fatturato si è moltiplicato di nove volte. Se OpenAI riuscisse a replicare una crescita simile, potrebbe superare leggermente l’obiettivo fissato da Altman.

Ora, immaginando che i margini EBITDA fossero del 50%, come quelli di Microsoft, e che l’azienda fosse valutata 20 volte il suo EBITDA, gli investitori di OpenAI riuscirebbero a raggiungere il loro ritorno sull’investimento.

Tuttavia, OpenAI è una realtà diversa rispetto ad altri giganti tecnologici. Meta, in una fase simile della sua storia, era già solidamente redditizia e poteva permettersi di finanziare la propria crescita con il flusso di cassa. Al contrario, OpenAI prevede di perdere circa 5 miliardi di dollari quest’anno, ovvero oltre 1 miliardo in più rispetto alle entrate che genererà. Una nuova linea di credito da 4 miliardi di dollari, annunciata giovedì, aumenterà le sue riserve di liquidità, ma se OpenAI non riuscirà a finanziare la propria crescita, saranno necessari ulteriori cospicui aumenti di capitale, probabilmente con effetti altamente diluitivi.

Anche il modello di business di OpenAI dovrà evolversi. Attualmente, circa il 70% delle entrate proviene dai consumatori, secondo i dati del New York Times. Una percentuale simile nel 2030 implicherebbe 70 miliardi di dollari di ricavi consumer, con 150 milioni di abbonati che pagano 40 dollari al mese. Sembrerebbe fattibile, ma quando le aziende si espandono, il potere di determinazione dei prezzi tende a ridursi. Per esempio, Netflix ha quasi il doppio degli abbonati, ma l’anno scorso ha generato “solo” 33 miliardi di dollari di entrate.

Infine, c’è la questione dei margini. Un margine del 50% appare difficile da raggiungere. La competizione è agguerrita, con Alphabet, Microsoft (MSFT), Meta e numerose startup che investono enormi somme per sviluppare i modelli di intelligenza artificiale più avanzati. Inoltre, i costi operativi associati all’AI sono enormi: ad esempio, una ricerca testuale su ChatGPT consuma 10 volte l’energia di una ricerca su Google, secondo gli analisti di Goldman Sachs, e quell’energia è costosa. La richiesta di OpenAI agli investitori di non fornire finanziamenti ad altre due startup concorrenti evidenzia quanto sarà difficile ottenere successo.

Contesto

OpenAI ha raccolto 6,6 miliardi di dollari in un round di finanziamento che ha valutato la startup di intelligenza artificiale, produttrice di ChatGPT, a 157 miliardi di dollari. Una vendita secondaria di azioni da parte dei dipendenti all’inizio dell’anno aveva indicato una valutazione di 86 miliardi di dollari per l’azienda.

Tra gli investitori ci sono Thrive Capital, Microsoft, Khosla Ventures, Nvidia , Altimeter Capital, Fidelity Management and Research, SoftBank, la società d’investimenti statale di Abu Dhabi MGX e altri.

Secondo fonti di Reuters, OpenAI ha chiesto ai partecipanti di non investire in cinque aziende considerate concorrenti, tra cui xAI e Safe Superintelligence, due nuove società fondate rispettivamente dai co-fondatori di OpenAI, Elon Musk e Ilya Sutskever. OpenAI prevede che i suoi ricavi saliranno a 11,6 miliardi di dollari l’anno prossimo, rispetto ai 3,7 miliardi del 2024. La società prevede di perdere circa 5 miliardi di dollari quest’anno.