Tesla, Inc. ha pubblicato da poco i risultati del secondo trimestre il 22 luglio, provocando una caduta delle azioni di oltre il 10%, un trend che è continuato nei giorni successivi.

Il leader mondiale nella produzione di veicoli elettrici (EV) ha registrato una crescita delle vendite di appena il 2% rispetto all’anno precedente, mentre i margini lordi del settore automobilistico sono scesi al livello più basso degli ultimi sette anni, segnalando difficoltà crescenti nel core business dell’azienda.

Per il resto del 2024, appare improbabile un’inversione di tendenza nel settore automobilistico di Tesla, che affronta una serie di sfide significative. Elon Musk, CEO dell’azienda, sta cercando di spostare l’attenzione degli investitori verso le iniziative di guida autonoma e intelligenza artificiale (AI), considerandole come nuovi motori di crescita.

Tuttavia, queste iniziative, pur avendo un potenziale teorico elevato, rimangono altamente speculative e non è previsto che contribuiscano in modo significativo al valore per gli azionisti fino a metà degli anni 2030, secondo le mie stime.

Tesla ha riportato una performance mista per il secondo trimestre del 2024: i ricavi totali sono stati di 25,5 miliardi di dollari, superando leggermente la stima consensuale di 25 miliardi di dollari, ma la crescita è rallentata al 2% anno su anno, un ritmo che mette in discussione la valutazione premium assegnata a Tesla dai mercati.

Nel dettaglio, il settore automobilistico ha registrato un calo del 7% nei ricavi rispetto all’anno precedente, mentre la divisione di generazione e stoccaggio di energia e il segmento dei servizi/altri hanno mostrato una crescita rispettivamente del 100% e del 21%.

Nonostante l’aumento delle vendite in questi settori, il margine lordo complessivo di Tesla è sceso al 18%, con il margine lordo automobilistico al 14,6%, il punto più basso degli ultimi sette anni, principalmente a causa delle riduzioni di prezzo e del lancio del Cybertruck.

Gli utili prima di interessi e tasse (EBIT) sono stati pari a 1,605 miliardi di dollari, il 15% al di sotto delle aspettative del consenso di 1,89 miliardi di dollari, riflettendo l’impatto di costi di ristrutturazione significativi e altri costi per un totale di 622 milioni di dollari.

Escludendo questi costi, il margine EBIT sottostante è stato dell’8,7%, mentre l’EPS non-GAAP di 0,52 dollari ha mancato la stima del consenso di 0,62 dollari, rappresentando un calo del 43% rispetto all’anno precedente. Anche il flusso di cassa libero ha deluso, attestandosi a 1,34 miliardi di dollari, ben al di sotto delle aspettative di consenso di 1,95 miliardi di dollari, mentre Tesla ha chiuso il trimestre con una posizione di cassa netta di 18,2 miliardi di dollari.

Il rallentamento della crescita e il calo dei margini riflettono le sfide strutturali che Tesla sta affrontando nel suo core business automobilistico. La gamma di prodotti dell’azienda, composta principalmente da modelli più datati come il Model 3 e il Model Y, sta incontrando difficoltà in mercati ormai saturi come gli Stati Uniti e l’Europa, dove la concorrenza nel settore dei veicoli elettrici è in costante aumento sia da parte delle case automobilistiche tradizionali sia dei nuovi entranti.

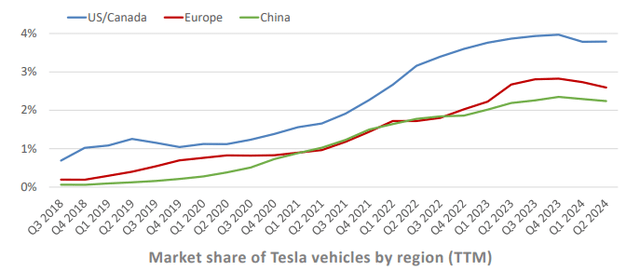

Queste dinamiche stanno limitando il potenziale di crescita di Tesla nel settore automobilistico, con la quota di mercato dell’azienda che sembra aver raggiunto il suo picco negli Stati Uniti, in Europa e in Cina.

In risposta a queste difficoltà, Elon Musk sta cercando di spostare l’attenzione degli investitori verso opportunità di crescita più speculative, come i robotaxi e il progetto Optimus.

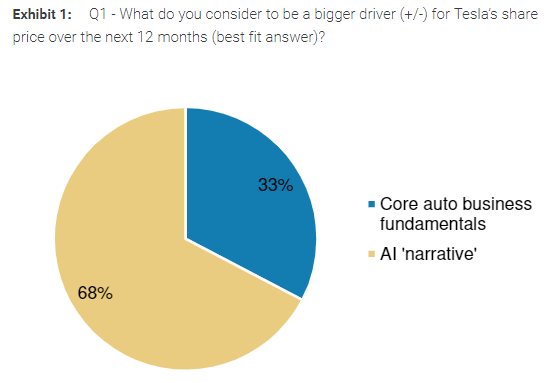

Durante l’ultima conferenza sugli utili, Musk ha dichiarato che il valore di Tesla dipende in gran parte dalla capacità dell’azienda di sviluppare tecnologie di guida autonoma. Secondo un sondaggio condotto da Morgan Stanley, circa il 70% degli investitori ritiene che il valore di Tesla sia legato alle opportunità legate all’AI, piuttosto che ai fondamentali del core business automobilistico.

Questa dipendenza da narrative speculative rende però l’azienda vulnerabile a un brusco riprezzamento del sentiment degli investitori.

Analizzando più nel dettaglio il potenziale della tecnologia di guida autonoma di Tesla, emergono due possibili modelli di business: il primo prevede che Tesla produca robotaxi e gestisca una piattaforma di ride-hailing, consentendo ai proprietari di Tesla di aggiungere i propri veicoli alla rete, in modo simile ad Airbnb. Questo modello limiterebbe l’investimento iniziale di Tesla, ma potrebbe cannibalizzare le vendite di auto nuove.

Il secondo modello prevede il lancio di un servizio di ride-hailing completamente autonomo con una flotta di veicoli di proprietà Tesla, richiedendo però investimenti significativi e potenziali perdite di miliardi di dollari prima di raggiungere il pareggio.

Tuttavia, queste opportunità rimangono altamente speculative a causa di ostacoli normativi, sfide tecnologiche e problemi di accettazione sociale. Eventi come la sospensione del permesso di Cruise in California a seguito di un incidente pedonale evidenziano le difficoltà che Tesla dovrà superare.

Sebbene la guida autonoma abbia un potenziale a lungo termine, la tempistica per una sua adozione diffusa rimane incerta, e non mi aspetto una penetrazione significativa del mercato prima della metà degli anni 2030.

Oltre a queste incertezze, Tesla potrebbe dover affrontare un notevole consumo di cassa, potenzialmente superiore a molti miliardi di dollari all’anno, per investire massicciamente in hardware AI e infrastrutture di rete. Quindi, sebbene la narrazione legata alla guida autonoma possa sembrare promettente, al momento essa appare lontana dal poter essere commercializzata in modo redditizio.

In conclusione, il valore delle azioni Tesla è sempre più legato a una promessa speculativa di intelligenza artificiale, senza però prove concrete di progressi significativi a breve termine. Con il core business automobilistico in difficoltà e l’incertezza sul successo e la tempistica delle iniziative AI di Tesla, ritengo che le azioni siano a rischio di una significativa rivalutazione, potenzialmente scendendo a circa $90 per azione, riflettendo un multiplo EV/EBIT di circa 30x

Ssottolineo che la tesi potrebbe cambiare rapidamente se l’azienda riuscisse a fare progressi sostanziali e innegabili nella tecnologia di guida autonoma e nelle altre iniziative legate all’AI.