Gli investitori e le Big Tech non vedevano l’ora, con il fiato sospeso, aspettando quel famoso primo taglio dei tassi da parte della Federal Reserve, come se fosse il tocco magico che avrebbe risolto ogni problema.

D’altronde, dopo aver sopportato un inasprimento della politica monetaria dal marzo 2022, era giusto aspettarsi che la Fed finalmente si decidesse a dare una boccata d’ossigeno al mercato.

E per un po’, ci avevano creduto davvero: sei, sette tagli dei tassi di 25 punti base entro la fine del 2023, sembrava un sogno ad occhi aperti. Ma come spesso accade, la realtà ha questa fastidiosa abitudine di intrufolarsi e rovinare la festa.

Poi, ecco che arriva il tanto atteso dato PPI, più basso delle aspettative, e subito gli animi si sono riaccesi: “Ecco, ci siamo!” pensavano, “Il taglio di settembre è praticamente garantito!”.

E il rapporto CPI? Perfetto, esattamente come previsto! È fatta, il taglio di 25 punti base è praticamente una certezza, almeno su questo il FOMC non ci deluderà. Ma c’è solo un piccolo problema: la Federal Reserve è forse arrivata un po’ in ritardo a questa festa.

Forse, solo forse, la tanto paventata recessione è già in agguato dietro l’angolo, e l’atterraggio morbido di cui tutti parlano potrebbe essere solo un miraggio.

Ma davvero, qualcuno è sorpreso? Non dovremmo esserlo. Basta dare uno sguardo alla gloriosa storia della Fed: dal 1966, su undici tentativi, sono riusciti a portare a termine un vero atterraggio morbido una sola volta, nel 1995. Una performance da applausi, non c’è che dire.

E ora, con le distorsioni causate dal COVID-19, i lockdown, e tutto il resto, c’era davvero da aspettarsi che Powell tirasse fuori dal cilindro il proverbiale coniglio? Certo, perché no! Anche Goldman Sachs ha valutato le probabilità di una recessione solo al 25%, quindi tutto bene, giusto?

E il mercato? Beh, è chiaro che con l’S&P 500 scambiato a poco meno di 22 volte gli utili futuri, sta scontando una recessione? Nemmeno per sogno.

Eppure, Jamie Dimon di JPMorgan Chase sembra essere l’unico realista sulla piazza, con le sue “ottimistiche” previsioni di un 35-40% di probabilità che la Fed riesca a realizzare un atterraggio morbido. Personalmente, non posso che condividere il suo scetticismo.

D’altronde, la Federal Reserve ha davvero fatto del suo meglio per complicare le cose: aumentare la massa monetaria del 40% in due anni in risposta al Covid, inondare l’economia di programmi di stimolo da migliaia di miliardi di dollari.

Quale potrebbe mai essere il risultato? Forse i peggiori livelli di inflazione dai tempi di Paul Volcker? Bingo!

Senza dimenticare che questo ha anche distorto il bilancio federale a tal punto che ora ci troviamo con un deficit fiscale di 1,52 trilioni di dollari a due mesi dalla fine dell’anno fiscale 2024. E cosa significa questo?

Significa che l’amministrazione avrà un deficit fiscale di oltre il sei percento del PIL ancora una volta quest’anno, durante un periodo di quella che dovrebbe essere un’espansione economica. Ah, il progresso!

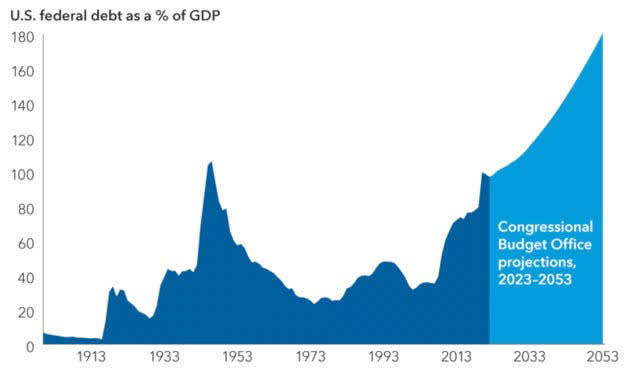

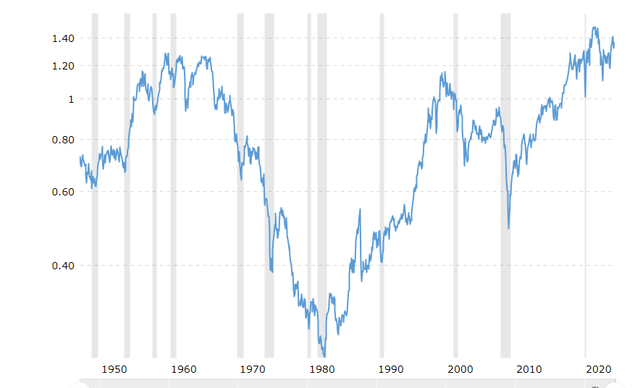

E parlando di numeri da capogiro, il rapporto debito/PIL è ormai al livello più alto nella storia degli Stati Uniti, con il debito complessivo che ha recentemente superato la soglia dei 35 trilioni di dollari. Ma non preoccupatevi, le cose possono solo migliorare da qui in poi… o forse no?

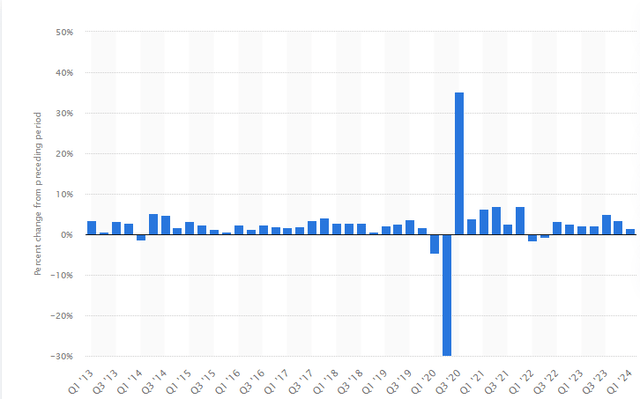

Passiamo alla crescita economica, un altro brillante esempio di come le cose stanno andando a gonfie vele. Dopo aver visto una crescita del PIL del 4,9% nel terzo trimestre dell’anno scorso, ci siamo dovuti accontentare di un misero 1,4% nel primo trimestre del 2024. Ma non preoccupatevi, il secondo trimestre ha visto una “robusta” crescita del 2,8%, superando di poco le aspettative. Certo, questa lettura sarà probabilmente rivista al ribasso, come sempre, ma chi ha bisogno di dettagli?

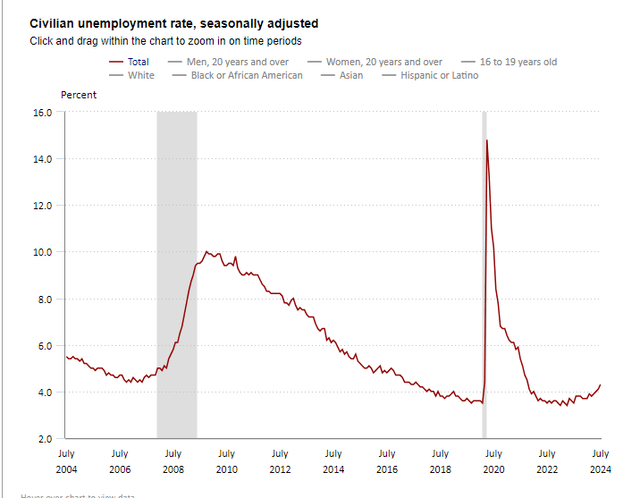

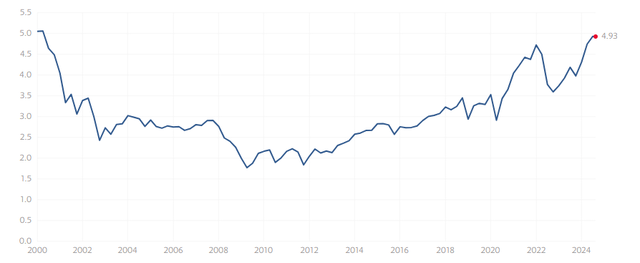

E poi c’è il mercato del lavoro, il fulgido esempio della resilienza americana. O forse no. Con i posti vacanti al minimo degli ultimi tre anni e appena 114.000 nuovi posti di lavoro creati a luglio, dire che le aspettative sono state disattese è un eufemismo. Ma non preoccupatevi, questo numero verrà sicuramente rivisto al ribasso nei prossimi aggiornamenti. Dopotutto, 11 dei 12 rapporti sui posti di lavoro del 2023 sono stati rivisti al ribasso, perché fermarsi ora?

E non dimentichiamoci del tasso di disoccupazione, che è balzato al 4,3% a luglio, rispetto al 3,5% dell’estate scorsa. Un bel salto, no? E naturalmente, con la regola di Sahm che suona l’allarme recessione, sembra che la storia si ripeterà, a meno che questa volta l’economia non decida di fare l’eccezione.

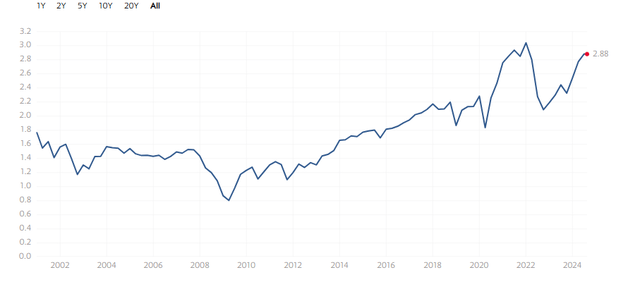

E mentre il mercato continua a ignorare ostinatamente questi segnali, si scambia ancora a valutazioni esorbitanti. Se il rapporto prezzo/utile non ti convince, prova con il rapporto prezzo/vendite: l’S&P 500 è scambiato a un rapporto di circa 2,9, e l’unica volta che è stato più alto era dicembre 2021, proprio prima che l’S&P 500 perdesse il 20% e il NASDAQ crollasse di un terzo. Ma chi conta queste cose, davvero?

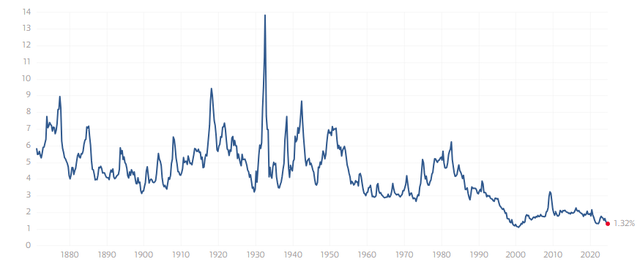

Potremmo anche parlare del rapporto tra capitalizzazione di mercato e PIL del Dow Jones, o del rapporto tra capitalizzazione di mercato e valore contabile dell’S&P 500. Ma perché fermarsi qui? Diamo uno sguardo anche al rapporto P/E di Shiller, giusto per essere sicuri che stiamo trascurando tutti i segnali di pericolo in maniera uniforme.

I titoli tech legati all’AI, le stelle indiscusse del mercato! Naturalmente, con l’intelligenza artificiale destinata a cambiare il mondo, chi non vorrebbe investire tutto in queste aziende dal futuro radioso? Certo, i loro multipli sono alle stelle, ma chi ha tempo per preoccuparsi dei fondamentali quando c’è tanto entusiasmo nell’aria? È ovvio che anche se la Fed si addormenta al volante e ci schiantiamo in una recessione, questi titoli AI manterranno le loro valutazioni alle stelle, giusto? Certo, come no.

E poi, c’è sempre la possibilità che le aziende, in piena crisi economica, decidano di aumentare le spese per nuove tecnologie AI invece di tagliare costi. Perché chi non vorrebbe spendere milioni su qualcosa di non ancora indispensabile quando i conti iniziano a non tornare? Sicuramente non ci saranno ritardi o cancellazioni negli investimenti in AI!

E il mercato? Oh, il mercato si adatterà perfettamente. Nessuna rotazione verso settori più sicuri o essenziali, tipo i beni di consumo o la sanità. Perché mai qualcuno dovrebbe distogliere lo sguardo da questi titoli AI, anche se una recessione si profila all’orizzonte? Gli investitori, sempre razionali, non cambieranno certo idea all’improvviso!

Ah, ma non dimentichiamo l’innovazione a lungo termine! Certo, queste aziende AI usciranno più forti dalla tempesta economica, perché sappiamo tutti che nulla stimola l’innovazione come una buona vecchia recessione. E chi potrebbe mai dubitare che saranno loro i futuri leader di mercato, soprattutto dopo aver navigato in acque così turbolente?

E le fusioni e acquisizioni? Ovviamente, quando il mercato crollerà, le grandi aziende tech non vedranno l’ora di raccogliere queste startup AI a prezzi stracciati. Perché se c’è una cosa che piace alle aziende in tempi di crisi, è fare shopping sfrenato!

Insomma, nessun problema all’orizzonte per i titoli AI tech. Basta ignorare quei piccoli dettagli come la recessione in arrivo, i multipli insostenibili, e la possibile fuga degli investitori. Facile, no?